Especulación Alimentaria.

Especulación Alimentaria.

¿Cuál es el problema?

- Nov. 25, 2016

- original

-

La especulación en los productos alimenticios básicos es un escándalo cuando hay mil millones de personas hambrientas en el mundo. Debemos asegurar que los mercados contribuyan al crecimiento sostenible. Estoy luchando por un mundo más justo y quiero que Europa tome la iniciativa en ello. "Michel Barnier, comisario europeo para el mercado interno.

A parte de ironías, en los últimos años podemos ver titulares como el de The Independent comentando que Goldman-Sachs ganó en el último año 250 millones de libras en el "mercado de la alimentación".

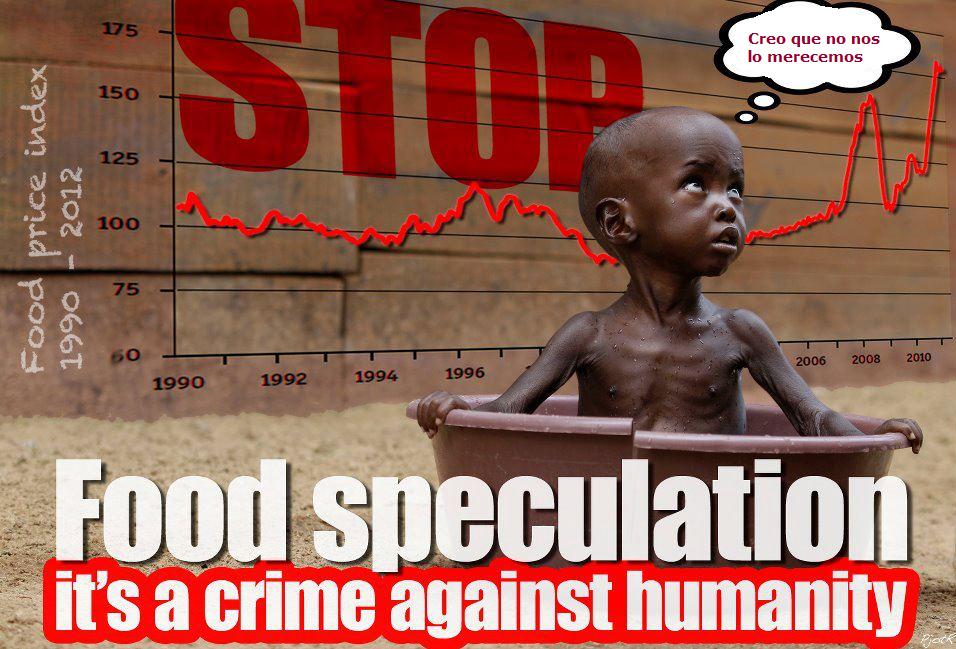

Y es que los bancos, fondos de cobertura y fondos de pensiones están apostando por los precios de los alimentos en los mercados financieros, provocando cambios drásticos de precios en los alimentos básicos como el trigo, el maíz y la soja.

Y es que los bancos, fondos de cobertura y fondos de pensiones están apostando por los precios de los alimentos en los mercados financieros, provocando cambios drásticos de precios en los alimentos básicos como el trigo, el maíz y la soja.

Estos mercados se desarrollaron originalmente para el beneficio de los involucrados en la producción de alimentos, sin embargo, en los últimos 10 años han cambiado de una forma irreconocible.

La desregularización (liberalización por parte de los gobiernos en favor de los mercados) ha permitido a los especuladores dominar, causando picos y caídas drásticas en los precios.

Nótese que el verdadero "choteo" por parte de "los mercados" se produjo justo después de la crisis financiera; aunque ha sido un arduo proceso por parte de ellos, los mercados en conseguir el control para la especulación de este sector, estando en contrapartida el pequeño detalle que gracias a esta forma de actuación se le está procurando a millones de personas una muerte segura.

Pero, ¿que son los llamados mercados de futuros?

Pero, ¿que son los llamados mercados de futuros?

Para responder esta pregunta habrá que definir varios conceptos y tirar de un poco de historia. La verdad, vale la pena...

¿Qué es la especulación?

¿Qué es la especulación?

La especulación consiste en el conjunto de operaciones comerciales o financieras que tienen por objeto la obtención de un beneficio económico, basado en las fluctuaciones de los precios.

Un especulador no busca disfrutar del bien que compra, sino beneficiarse de las fluctuaciones de su precio.

En sentido extenso, toda forma de inversión es especulativa; sin embargo, se suele limitar el término a la inversión que no comporta ningún compromiso con la gestión de los bienes en los cuales tiene lugar, limitándose al movimiento de capitales.

La compra especulativa de un producto tiene por objetivo provocar que el precio de este producto suba por encima de su valor real.

¿Qué es el acaparamiento directo?

Consiste sencillamente en almacenar y mantener fuera del mercado un producto a la espera de que su precio suba. Es la forma más antigua de especulación y tiene lugar a escalas muy distintas.

¿Qué es la especulación en los mercados de futuros?

¿Qué es la especulación en los mercados de futuros?

Se trata del mecanismo más habitual entre los actores especulativos, que compran y venden contratos de futuro esperando sacar beneficios en cualquiera de las transacciones, independientemente de que estos contratos se materialicen.

Un contrato de futuro de un maíz es un acuerdo que obliga a vender o comprar una cantidad determinada de este grano en una fecha futura. Estos contratos son “subastados” en la bolsa o “mercado de futuros”.

Un ejemplo puede ser el producto que en 2011 CatalunyaCaixa sacó al mercado llamado Depósito 100% Natural que brindaba la oportunidad de conseguir un cupón del 7% anual, con la totalidad del capital asegurado, en el que la rentabilidad dependerá de la evolución de una cesta compuesta por tres materias primas: el azúcar, el café y el maíz.

ORIGEN Y FUNCIONAMIENTO DE LOS MERCADOS DE FUTURO.

La historia de la especulación alimentaria en los mercados de futuros se origina a mediados del Siglo XIX, al expandirse la producción agrícola en los Estados Unidos.

Un contrato de futuro de un maíz es un acuerdo que obliga a vender o comprar una cantidad determinada de este grano en una fecha futura. Estos contratos son “subastados” en la bolsa o “mercado de futuros”.

Ingeniería financiera actual.

Es la especulación que tiene lugar mediante instrumentos y mecanismos financieros cada vez más complejos y que permite por ejemplo encontrar fondos de inversión ligados a los mercados agrícolas. Un ejemplo puede ser el producto que en 2011 CatalunyaCaixa sacó al mercado llamado Depósito 100% Natural que brindaba la oportunidad de conseguir un cupón del 7% anual, con la totalidad del capital asegurado, en el que la rentabilidad dependerá de la evolución de una cesta compuesta por tres materias primas: el azúcar, el café y el maíz.

ORIGEN Y FUNCIONAMIENTO DE LOS MERCADOS DE FUTURO.

La historia de la especulación alimentaria en los mercados de futuros se origina a mediados del Siglo XIX, al expandirse la producción agrícola en los Estados Unidos.

Este tipo de desarrollo suele realizarse en condiciones profundamente desiguales del punto de vista socioeconómico, y la realidad estadounidense de la época no fue una excepción.

En efecto, directamente endeudados con los bancos que vendían la tierra, los campesinos no tenían más opción que producir para mercados cada vez más alejados.

En ese contexto de incipiente comercio internacional de los cereales, se fue operando una paulatina concentración del poder de la cadena alimentaria en manos de unos pocos pero poderosos intermediarios, ancestros de las actuales multinacionales de la alimentación.

Se empezaron a firmar contratos de venta anticipada entre los productores y las empresas distribuidoras. Los primeros se comprometían a la entrega de cierta cantidad de grano en una fecha futura específica y a un precio pactado.

Este tipo de acuerdo pretendía brindar a los productores primarios la garantía de recibir dinero por su cosecha, a la vez que permitía a las empresas contar con una cantidad de grano asegurada.

Aquí tiene un papel clave la apertura en 1848 de la Bolsa de Chicago (“Chicago Board of Trade” – CBOT), en tanto que era un espacio centralizado donde compradores y vendedores de productos agrícolas podían encontrarse y negociar.

Ahora bien, los contratos de venta anticipada no permitían contar con una seguridad total.

Ahora bien, los contratos de venta anticipada no permitían contar con una seguridad total.

Las partes podían incumplir sus compromisos, las mercancías podían no ser entregadas según lo acordado o podía haber impagos. etc. En este contexto, la Bolsa de Chicago evolucionó rápidamente hasta tener el papel de cámara de compensación (Clearing House).

Así, cobró la forma moderna en la cual se ha convertido en una empresa privada, que actúa como intermediaria entre las partes firmantes. Paga por la compra del grano al vendedor y entrega la mercancía al comprador.

En este tipo de espacio no participa cualquiera. Se debe ser socio de la CBOT, pagando una cuota y demostrando la suficiente solvencia económica.

Los contratos de futuros o “futuros” son una forma de lo que hoy denominamos “derivados” financieros. Consisten en acuerdos que obligan a las partes contratantes a comprar o a vender un número determinado de bienes o valores en una fecha futura determinada.

Los contratos de futuros o “futuros” son una forma de lo que hoy denominamos “derivados” financieros. Consisten en acuerdos que obligan a las partes contratantes a comprar o a vender un número determinado de bienes o valores en una fecha futura determinada.

El valor de un futuro ’deriva’ del precio de la mercancía. Por ejemplo, el valor de un futuro sobre el oro, se refiere al precio del oro.

Con el tiempo, se han ido elaborando futuros sobre: hipotecas, bonos, tipos de interés, divisas, acciones, índices bursátiles y commodities, entre las cuales se ubican las materias primas alimentarias.

Con el tiempo, se han ido elaborando futuros sobre: hipotecas, bonos, tipos de interés, divisas, acciones, índices bursátiles y commodities, entre las cuales se ubican las materias primas alimentarias.

Un commodity es un producto básico, una materia prima homogeneizada y tipificada, a la cual se le atribuye un precio vigente a nivel internacional. Se convierte en bien cuyo precio no varía en función de su calidad, ni de dónde o cómo se produce.

Por ejemplo, no se establece una diferencia entre un litro de concentrado de jugo de naranja de Brasil o de Florida.

Existen tres categorías de commodities:

· Los productos agropecuarios (esencialmente trigo, maíz, azúcar, algodón, soja, café, cacao y concentrado de jugo de naranja),

· Los metales

· Los energéticos (ante todo petróleo y gas).

Es importante subrayar que en el mercado de futuros, lo que compra y se vende son los contratos y no los productos en sí.

Existen tres categorías de commodities:

· Los productos agropecuarios (esencialmente trigo, maíz, azúcar, algodón, soja, café, cacao y concentrado de jugo de naranja),

· Los metales

· Los energéticos (ante todo petróleo y gas).

Es importante subrayar que en el mercado de futuros, lo que compra y se vende son los contratos y no los productos en sí.

El precio del contrato cambia según la oferta y la demanda en el mercado de futuros. Los actores que intervienen en la transacción no tienen forzosamente la intención de adquirir realmente la soja o el maíz estipulados en el contrato.

La mayoría de estos contratos son utilizados “con finalidad especulativa, es decir, de ganar dinero con ellos, en concreto, con la fluctuación de los precios de ellos”.

%2009.24.02.png)

Los futuros de productos básicos agroalimentarios, sólo se negocian en las bolsas de futuros agrícolas, también denominadas “mercados regulados”.

Ahora bien, los precios de las materias primas agrícolas tienen la particularidad de ser muy volátiles, y el precio de los contratos de futuros sigue esta tendencia. Es por ello que los mercados de futuros representan un terreno muy atractivo para la especulación.

Ahora bien, los precios de las materias primas agrícolas tienen la particularidad de ser muy volátiles, y el precio de los contratos de futuros sigue esta tendencia. Es por ello que los mercados de futuros representan un terreno muy atractivo para la especulación.

En efecto, de acuerdo con la Comisión estadounidense que regula el comercio de futuros en el sector de las materias primas (CFTC), un especulador es aquel que no produce ni hace uso de una mercancía, pero que sin embargo arriesga su capital comercializando contratos de futuros vinculados con dicha mercancía. Su objetivo es obtener ganancias a partir de las variaciones de los precios de la mercancía.

¿Cómo afectan los precios de los futuros a los precios de los alimentos?

¿Cómo afectan los precios de los futuros a los precios de los alimentos?

La explicación radica en que los precios de los granos suelen seguir las tendencias de los precios de los contratos de futuros.

Mientras más demanda hay de un contrato de futuro, más subirá su precio. Con él, aumenta también el precio que se estima tendrá el grano en una fecha futura.

Esto impacta sobre el precio real actual del grano, a la alza, por supuesto.

El mismo fenómeno se produce en sentido inverso, cuando baja el precio del contrato de futuro.

Veamos un ejemplo: si una tonelada de trigo es vendida a 115€ hoy, pero mediante un contrato de futuros el productor o el actor que controla la producción puede venderla por 230€ dentro de tres meses, podría juzgar conveniente almacenar la producción y esperar los tres meses.

Esta decisión implica que la cantidad de trigo en el mercado disminuya y que el precio aumente efectivamente.

Ideas clave sobre los futuros

· Tener un contrato de futuro no significa tener la intención de adquirir físicamente la materia prima a la cual se refiere el futuro.

· En el mercado de futuros, lo que se vende y compra no son las materias primas, sino más bien, los contratos.

Sin embargo, el funcionamiento es como el de cualquier mercancía.

Es decir, cuando hay mucha demanda de un contrato de futuro, su precio aumenta.

· Cuando sube el precio de un contrato de futuro de una materia prima, sube el precio que se supone que tendrá en un futuro próximo.

Esto implica una subida del precio actual real de la materia prima.

Por tanto, las variaciones de precios en los mercados de futuros influyen en las variaciones de precios de los bienes a los cuales se refieren los contratos.

Andamios de la especulación alimentaria del Siglo XXI

Liberalización de los mercados financieros yagrícolas: dos procesos paralelos.

En las últimas décadas, se ha vuelto complejo el modus operandi de la especulación alimentaria. Su forma actual es el resultado del acercamiento de dos procesos de distinta índole pero que han ido convergiendo hasta la penetración del capital financiero en el mercado internacional de los alimentos. El primero de estos procesos radica en la maduración de la especulación en los mercados financieros:

A la vez que se fueron introduciendo nuevos instrumentos en las principales bolsas, iba creciendo el espacio de las “transacciones entre particulares”, en el cual los gobiernos no tenían ni tienen hoy, ninguna autoridad y ni tan siquiera información verificada.

En este espacio, se mueven sumas colosales que equivalen aproximadamente a 10 veces el PIB mundial actual, o más de 30 veces el valor de los contratos comercializados en los mercados de futuros.

El segundo proceso tuvo lugar en el mundo agrícola a nivel global afectando sin precedentes a los pequeños productores en el Sur, pero también en el Norte.

El segundo proceso tuvo lugar en el mundo agrícola a nivel global afectando sin precedentes a los pequeños productores en el Sur, pero también en el Norte.

Se trata de la liberalización de los mercados agrícolas mediante el desmantelamiento de las políticas nacionales de control de los precios.

Las consecuencias sociales de la política neoliberal en este sector han sido bien documentadas y son una arena de lucha constante para organizaciones como la Via Campesina, mientras que por el contrario el Banco Mundial ha argumentado que los precios mundiales se estabilizarían gracias a esta apertura comercial. La FAO (2008) ha constatado lo contrario. En los últimos 20 años, la volatilidad de los precios de los productos básicos agrícolas no ha cesado de aumentar.

Si recordamos que la fluctuación de los precios resulta muy atractiva para la especulación porque es precisamente a partir de la primera que se generan los beneficios, entendemos el interés creciente del capital financiero por ir entrando en este sector.

¿Cómo se opera en el OTC?

Un banco crea un producto derivado específico, adaptado a su cliente. Puesto que la creación del producto se hace de manera privada, en el exterior, se desconoce tanto lo que se comercia, como el precio.

De forma tal, que un derivado puede ser estimado a un precio demasiado alto, manipulado o estimado a un precio demasiado bajo, si no se toman en cuenta todos los riesgos.

Gran parte de la crisis financiera de 2007-2008 se vinculó con el impago de los contratos de productos derivados en este espacio.

Lehman Brothers constituye un ejemplo extremo: la empresa era contraparte de 134.000 derivados de muy diferentes tipos, pero no tenía la capacidad financiera para asumirlos o asegurarlos en el momento de su colapso en septiembre de 2008.

Se estima que Goldman Sachs, J.P. Morgan, Bank of America, Citigroup y Morgan Stanley controlan el 96% de los 293 millones de millones de dólares de derivados OTC, que fueron negociados por 25 bancos estadounidenses en 2009.

Se estima que Goldman Sachs, J.P. Morgan, Bank of America, Citigroup y Morgan Stanley controlan el 96% de los 293 millones de millones de dólares de derivados OTC, que fueron negociados por 25 bancos estadounidenses en 2009.

En la Unión Europea, los principales actores de estos mercados son: Credit Suisse, Deutsche Bank, HSBC, Rabobank y UBS.

Algunos instrumentos financieros que permiten la especulación

Existe un gran número de posibilidades para la especulación alimentaria en los mercados financieros.

Algunos instrumentos financieros que permiten la especulación

Existe un gran número de posibilidades para la especulación alimentaria en los mercados financieros.

Así por ejemplo, podemos citar:

los Fondos de futuros (“Managed futures funds”), a cargo de gestores financieros, y que utilizan algoritmos calculados por ordenadores para estimar las evoluciones de los precios;

y las Obligaciones garantizadas con materias primas (“Collateralised commodity obligations”, CCO), una suerte de instrumento de cobertura de riesgo relativamente sofisticado, que se asimila a bonos de deuda garantizados por los precios de las materias primas (Lines 2010).

Destacaremos aquí el canje (“swap”), que es una de las más usuales.

Es un producto propuesto por los bancos de inversión a sus clientes, asimilable a un préstamo que el cliente le hace al banco.

Se trata de un acuerdo entre las dos partes que no tiene lugar en la bolsa (mercado regulado), sino más bien en el espacio privado u OTC.

¿Cómo se especula con un canje? El banco invierte el dinero del cliente comprando contratos de futuros de materias primas en la bolsa.

¿Cómo se especula con un canje? El banco invierte el dinero del cliente comprando contratos de futuros de materias primas en la bolsa.

Al multiplicarse este tipo de operaciones, aumenta la demanda de futuros y suben los precios, no sólo aquellos de los futuros sino además, los de los productos básicos. El dinero que le devuelve el banco al cliente no está determinado con antelación.

Va variando en función del precio del futuro de la materia prima o del grupo de materias primas al cual está vinculado mediante un índice del tipo que mencionamos anteriormente. Por tanto, la ganancia se asegura aquí apostando por la subida de los precios.

Abonando el terreno para la especulación

Entre 1990 y 2000, las regulaciones vigentes en el mercado de futuros fueron debilitadas a partir de un intenso cabildeo protagonizado notablemente por bancos como Goldman Sachs, que comenzaban a invertir masivamente en los productos básicos.

Abonando el terreno para la especulación

Entre 1990 y 2000, las regulaciones vigentes en el mercado de futuros fueron debilitadas a partir de un intenso cabildeo protagonizado notablemente por bancos como Goldman Sachs, que comenzaban a invertir masivamente en los productos básicos.

Este banco creó en 1991, por ejemplo, un fondo para poder invertir en el precio de las materias primas, tal y como si se tratasen de las acciones de cualquier empresa que cotizara en la bolsa.

Ese mismo año, el fondo fue eximido de las limitaciones aplicadas a los especuladores.

En esos años se fue abonando el terreno para la entrada del capital financiero en el mercado de las materias primas.

En esos años se fue abonando el terreno para la entrada del capital financiero en el mercado de las materias primas.

En un contexto de plena expansión económica y demográfica, se veía como muy improbable que la demanda de materias primas, y sobre todo de alimentos, pudiera disminuir.

El poder de convicción de estos argumentos y la creación de una serie de instrumentos que describiremos a continuación, explican que cuando el capital especulativo inició su migración desde la explosión de la burbuja “punto com” (2000), pasando por la burbuja inmobiliaria y crediticia (2007), desembocara en el mercado de productos básicos alimentarios.

Instrumentación: Una ingeniería financiera cada vez más compleja

Cuando un fondo de pensión o una compañía de seguros quiere obtener beneficios mediante la especulación en el sector de los derivados de commodities, sean alimentarios o no, suele basar su inversión en índices de productos básicos (“Commodity index”).

El poder de convicción de estos argumentos y la creación de una serie de instrumentos que describiremos a continuación, explican que cuando el capital especulativo inició su migración desde la explosión de la burbuja “punto com” (2000), pasando por la burbuja inmobiliaria y crediticia (2007), desembocara en el mercado de productos básicos alimentarios.

Instrumentación: Una ingeniería financiera cada vez más compleja

Cuando un fondo de pensión o una compañía de seguros quiere obtener beneficios mediante la especulación en el sector de los derivados de commodities, sean alimentarios o no, suele basar su inversión en índices de productos básicos (“Commodity index”).

Estos mezclan materias primas muy distintas.

Podemos imaginarlos como una suerte de “lasaña” o “cesta” donde cada “capa” o “ingrediente” se refiere a un contrato de futuro de un producto básico (petróleo, metales, etc.).

El índice en sí, consiste en un valor calculado matemáticamente a partir de los beneficios que generen los contratos de futuros de cada producto que lo integra. Estos índices suele ser gestionados y operados por fondos especulativos (“hedge funds”).

Los fondos de cobertura (Hedge Funds), que muchos denominan “fondos especulativos”, están abiertos a un número limitado de socios (frecuentemente grandes fortunas) que pagan una participación al gestor del fondo.

Los fondos de cobertura (Hedge Funds), que muchos denominan “fondos especulativos”, están abiertos a un número limitado de socios (frecuentemente grandes fortunas) que pagan una participación al gestor del fondo.

Como su nombre lo indica, buscan cubrir riesgos inherentes a sus inversiones mediante la diversificación de los sectores en los cuales toman posición, y por ello están presentes en un muy amplio número de sectores.

Estos fondos están eximidos de un gran número de regulaciones que usualmente se aplican a los fondos de inversión.

A pesar de su nombre, estos Fondos no cubren riesgos.

Al contrario, realizan las apuestas más arriesgadas que pueden y buscan obtener un beneficio máximo en un mínimo de tiempo. Suelen prestarse grandes cantidades de dinero e invertirlo en productos derivados.

Goldman Sachs logró en 2008 un tercio de sus ingresos netos (alrededor de 1.500 millones de dólares) gracias a la inversión en materias primas. Su índice de productos básicos “pasó de tener una inversión de apenas 8.000 millones de dólares en el año 2000 a atesorar en la actualidad 100.000 millones de dólares que invierte contra la evolución de las materias primas (incluido el petróleo)”.

Goldman Sachs logró en 2008 un tercio de sus ingresos netos (alrededor de 1.500 millones de dólares) gracias a la inversión en materias primas. Su índice de productos básicos “pasó de tener una inversión de apenas 8.000 millones de dólares en el año 2000 a atesorar en la actualidad 100.000 millones de dólares que invierte contra la evolución de las materias primas (incluido el petróleo)”.

En 2010, el índice se revalorizó un 50%, con una subida cercana al 10% en diciembre.

A pesar de que el comercio internacional de los cereales implica únicamente cerca de 10% de la producción total a nivel mundial, constituye un elemento fundamental en la determinación de los precios internacionales de los granos.

A pesar de que el comercio internacional de los cereales implica únicamente cerca de 10% de la producción total a nivel mundial, constituye un elemento fundamental en la determinación de los precios internacionales de los granos.

Cualquier actor que aspire a invertir en los mercados de futuros alimentarios necesita por tanto información sobre el comercio mundial. ¿Quién tiene acceso directo a esa información?

Recordemos que ya en 1999, se estimaba que Cargill controlaba 45% del comercio mundial de grano y ADM 30% (Uk Food Group).

Si a éstos dos grupos añadimos a Louis Dreyfus, Bunge y Glencore, tenemos a los actores dominantes del sector.

Activas en los cinco continentes, estas multinacionales se sitúan como principales intermediarios, contando además con una estrategia de absorción de las cooperativas. Cuando no se las apropian, estas últimas quedan atrapadas sin posibilidad de negociación de los precios.

Esta papel dominante tiene repercusiones considerables en otros sectores, puesto que los cereales y oleaginosas más comercializados son utilizados también para la producción de agrocarburantes, a la vez que constituyen los principales componentes de los piensos industriales, base de la producción en la ganadería intensiva.

Es en ese espacio donde se determina qué y cómo se produce, se marcan precios y se selecciona quién produce los alimentos (García, Rivera y Ortega, 2008).

Esta papel dominante tiene repercusiones considerables en otros sectores, puesto que los cereales y oleaginosas más comercializados son utilizados también para la producción de agrocarburantes, a la vez que constituyen los principales componentes de los piensos industriales, base de la producción en la ganadería intensiva.

Es en ese espacio donde se determina qué y cómo se produce, se marcan precios y se selecciona quién produce los alimentos (García, Rivera y Ortega, 2008).

Una sola de estas multinacionales, aumentando o disminuyendo la demanda de sus propias filiales, genera impactos considerables. Sin embargo, las empresas no necesitan encontrarse y conspirar para “manipular” los mercados.

Les basta con concentrar la información y saber interpretar las acciones de sus competidores, para que inicie el “baile de los elefantes".

La situación privilegiada que tienen en términos de la determinación de los precios y del acceso a la información ha permitido a varias de estas multinacionales no solamente constituirse en socios prioritarios para el capital financiero, sino además participar directamente en este mercado.

La situación privilegiada que tienen en términos de la determinación de los precios y del acceso a la información ha permitido a varias de estas multinacionales no solamente constituirse en socios prioritarios para el capital financiero, sino además participar directamente en este mercado.

Así por ejemplo, Cargill propone a los fondos de pensiones y a los hedge funds, en el apartado de “gestión del riesgo” de su Página Web, el abrirles las puertas de dichos mercados mediante una serie de instrumentos financieros especulativos.

Anuncia al respecto que cuenta con una experiencia de más de 10 años replicando índices de commodities en los mercados no regulados24. Ofrece productos financieros de especulación “pasiva” y “activa”25.

Entre ellos, canjes en referencia a los siguientes índices:

S&P Goldman Sachs Commodity Index, Dow Jones - USB Commodity Index, Custom Index Swaps, Enhanced Beta Index Swaps y Beta + Alpha Index Swaps26 ( creo que los nombres son bastante conocidos; de hecho, siempre son los mismos).

Es importante recordar que precisamente en los momentos más críticos de la crisis alimentaria mundial 2007-2008, el Agribusiness registró ganancias récord. Cargill reportaba un incremento de sus beneficios de cerca del 70% respecto a 2007 y de 157% desde 2006 .

Es importante recordar que precisamente en los momentos más críticos de la crisis alimentaria mundial 2007-2008, el Agribusiness registró ganancias récord. Cargill reportaba un incremento de sus beneficios de cerca del 70% respecto a 2007 y de 157% desde 2006 .

En lo que atañe a ADM, sus beneficios “declinaron ligeramente en 2008, en parte debido a su gran volumen de inversiones en el mercado en baja de etanol de los EE.UU., pero aún así, las ganancias de la empresa crecieron un 41% respecto a las registradas en 2006.

Irónicamente, resulta comprensible el nivel de carcajada que se deben de dar esta gente cuando ven las campañas de ayuda el los medios de comunicación cuando ellos han ganado millones y son los causantes de que existan ese tipo de campañas...

Crisis alimentaria en 2010: una especulación made in Agribusiness

El precio internacional del trigo se disparó dos meses antes de que el gobierno ruso decidiera prohibir las exportaciones.

Irónicamente, resulta comprensible el nivel de carcajada que se deben de dar esta gente cuando ven las campañas de ayuda el los medios de comunicación cuando ellos han ganado millones y son los causantes de que existan ese tipo de campañas...

Crisis alimentaria en 2010: una especulación made in Agribusiness

El precio internacional del trigo se disparó dos meses antes de que el gobierno ruso decidiera prohibir las exportaciones.

Pero no solamente en las bolsas de Paris o de Londres, sino sobre todo dentro de Rusia, y por efecto de los especuladores locales.

Esto se debe a que en los últimos años, unos pocos inversores extranjeros en alianza con la oligarquía local han tomado el control de cerca de la mitad de la producción total de trigo ruso.

Ante la sequía, estos actores pidieron precios más altos por sus cosechas, sin que el gobierno hiciera nada por intervenir, ni tan siquiera echando mano de las reservas nacionales.

Las autoridades reaccionaron únicamente cuando los intereses del Agribusiness, en este caso de Glencore, se vieron amenazados.

En efecto, esta se encontraba entre las empresas que habían firmado contratos de exportación antes de la sequía, pactando la entrega de grano a 170 dólares/Tonelada.

Al alcanzar el precio internacional los 220 dólares, hubieran vendido perdiendo millones. La única manera de evitar la entrega al precio inicialmente pactado era aducir un “caso de fuerza mayor”.

Es por ello que se ejerció una intensa presión para que el gobierno prohibiera las exportaciones. Simultáneamente, gracias a la especulación en los mercados de futuros, los precios se habían incrementado más aún.

Y es ahí cuando los países del Sudeste Asiático o de África del Norte, altamente dependientes de las importaciones del trigo ruso, tuvieron que firmar nuevos contratos con el Agribusiness, a precios mucho mayores. Por ejemplo, Jordania compró el trigo a 324 dólares/Tonelada y Egipto a 310 dólares.

En definitiva...

La liberalización financiera ha creado una reserva de fundos especulativos que representa 10 veces la totalidad del valor de las producciones mundiales.

A su vez, la liberalización de los mercados agrícolas ha aumentado la volatilidad de los precios de los granos básicos, arrasando de paso con las producciones campesinas y extendiendo un mercado internacional controlado por un puñado de multinacionales.

El aumento de la demanda de materias primas agrícolas y la volatilidad de los precios atrae más dinero especulativo hacia le mercado de futuros de productos básicos.

El aumento de la demanda de materias primas agrícolas y la volatilidad de los precios atrae más dinero especulativo hacia le mercado de futuros de productos básicos.

Esto amplifica la volatilidad de los mercados de futuros y consecuentemente los precios de los productos agrícolas.

Aumentan entonces las ganancias de las multinacionales del grano, activas tanto en el área financiera como en el mercado internacional.

Estas empresas son los únicos “operadores de cobertura de buena fe” que pueden apostar masivamente a la subida o a la caída de los precios de los futuros. Tienen un margen de acción determinante en la variación estos precios.

Básicamente: compran más barato y venden más caro, tanto productos básicos, como futuros. Sus ganancias fortalecen su control sobre la cadena productiva.

Básicamente: compran más barato y venden más caro, tanto productos básicos, como futuros. Sus ganancias fortalecen su control sobre la cadena productiva.

Esas mismas empresas transforman cada vez más cereales y oleaginosas, destinándolas de manera creciente a la ganadería intensiva (fabricación de pienso) y los agrocarburantes, creando una escasez de productos básicos.

Ahí es cuando las previsiones de los especuladores se realizan.

Es necesario que exista el hambre en el mundo para que ganen dinero unos pocos. Se habla mucho ahora de la pérdida de la soberanía económica de un país pero es que ya tampoco tenemos la soberanía alimentaria, eso si, te puedes comer una hamburguesa por 1 euro. Supongo que habrá que dar las gracias.

Fuente: http://www.odg.cat/sites/default/files/informe_especulacion_alimentaria_def.pdf (documento pdf).

Es necesario que exista el hambre en el mundo para que ganen dinero unos pocos. Se habla mucho ahora de la pérdida de la soberanía económica de un país pero es que ya tampoco tenemos la soberanía alimentaria, eso si, te puedes comer una hamburguesa por 1 euro. Supongo que habrá que dar las gracias.

Fuente: http://www.odg.cat/sites/default/files/informe_especulacion_alimentaria_def.pdf (documento pdf).

Ya RONCALLI, hoy S JUAN XXIII,

ResponderEliminardecía de los 4 Sinvergüenzas, hoy muchos más, han Impedido la puesta en práctica de Su POLÍTICA SOCIAL, plasmada en Su Encíclica ''Mater et Magistra'', y que el simple LIBRE MERCADO impide su puesta en práctica, y que esta chusma, quieren aún más con el TTIP, CETA, TISA, para mayor INRI.

MATER et MAGISTRA

Laudata Si'

su puesta en práctica Si queremos completar el Tiempo Divino concedido.

Amén.