La Reserva Federal de Dallas a los bancos: no informen sobre el verdadero valor de los préstamos petroleros

19 de enero de 2016 — Funcionarios del Banco de la Reserva Federal de Dallas le dijeron a los banqueros de su distrito, en un almuerzo a puerta cerrada realizado en Houston, Texas, la semana del 11 de enero, que "no ejecuten las bancarrotas de energía", por el temor de que esto podría generar un "contagio" entre los bancos, según informó el portal Zerohedge.com el 16 de enero.

El artículo titulado "Exclusive: Fed Quietly Suspends Energy Mark-to-Market on Default Contagion Fears" (Exclusiva: la Reserva suspende el registro de deudas de energía morosas por temor al contagio) firmado por Tyler Durden, y dice:

"Esto es lo que sucedió: La Reserva Federal de Dallas se reunió con los bancos hace una semana y en efecto suspendió el ajuste de la deuda de energía a los precios del mercado y como resultado no se ha reducido el valor de esas deudas.

El artículo titulado "Exclusive: Fed Quietly Suspends Energy Mark-to-Market on Default Contagion Fears" (Exclusiva: la Reserva suspende el registro de deudas de energía morosas por temor al contagio) firmado por Tyler Durden, y dice:

"Esto es lo que sucedió: La Reserva Federal de Dallas se reunió con los bancos hace una semana y en efecto suspendió el ajuste de la deuda de energía a los precios del mercado y como resultado no se ha reducido el valor de esas deudas.

Más aún, como informamos a principios de semana, la Reserva indicó 'por debajo de la mesa' que los bancos colaborarán con las compañías de energía para que no registren reducciones, por la preocupación de que pudiese ser necesaria una malla de protección o un rescate interno, luego de revisar las pérdidas por créditos que fuesen mayores a las normas actuales" (énfasis en el original.)

Para decirlo en palabras llanas, los bancos no van a registrar sus préstamos en sus libros de contabilidad con el valor que realmente tienen (que son de un algunos centavos por dólar), y que van mentir públicamente al respecto.

Para decirlo en palabras llanas, los bancos no van a registrar sus préstamos en sus libros de contabilidad con el valor que realmente tienen (que son de un algunos centavos por dólar), y que van mentir públicamente al respecto.

A la Reserva Federal le preocupa que la cartera vencida de los bancos (los préstamos petroleros que no les están pagando) sean mayores al límite de capital que exigen las normas vigentes, porque si ese fuera el caso, querría decir que el capital de los bancos ya no existe y se le tendría que intervenir y someter a un rescate interno, es decir, cubrir el faltante de capital con los depósitos de sus inversionistas, si es que queda algo todavía.

Durden dice que la Reserva Federal de Dallas hizo sus 'recomendaciones' luego de haber revisado la terrible situación que tienen los bancos de su distrito en sus libros de contabilidad.

Lo más importante es que, por encima de esos préstamos que ya no valen nada hay una pirámide de billones de dólares de derivados tóxicos de lo más volátil. Así que la Reserva Federal de Dallas le dice a su bancos: "por lo pronto miente, ya veremos como salimos de esta", que es el mismo consejo criminal que les dieron durante la debacle de 2007 y 2008.

http://spanish.larouchepac.com/node/24411

Durden dice que la Reserva Federal de Dallas hizo sus 'recomendaciones' luego de haber revisado la terrible situación que tienen los bancos de su distrito en sus libros de contabilidad.

Lo más importante es que, por encima de esos préstamos que ya no valen nada hay una pirámide de billones de dólares de derivados tóxicos de lo más volátil. Así que la Reserva Federal de Dallas le dice a su bancos: "por lo pronto miente, ya veremos como salimos de esta", que es el mismo consejo criminal que les dieron durante la debacle de 2007 y 2008.

http://spanish.larouchepac.com/node/24411

Above is the content the blog provided. If incomplete, read the original here.

Durante los años de auge, los bancos dieron miles de millones y miles de millones de dólares en préstamos para financiar proyectos de perforación excesivamente caros en todo el mundo.

Ahora esas empresas están cayendo como moscas, y los grandes bancos podrían estar enfrentándose potencialmente a pérdidas absolutamente catastróficas.

Por ejemplo, Wells Fargo (WFC) ha realizado más de 17.000 millones de dólares en préstamos al sector del petróleo y el gas. El banco ha reservado 1.200 millones de dólares para cubrir las pérdidas a causa del “deterioro continuo dentro del sector de la energía”.

JPMorgan Chase (JPM) ha reservado 124 millones de dólares para cubrir pérdidas potenciales en sus préstamos de petróleo y gas. Advirtió que esa cifra podría aumentar a 750 millones si los precios del petróleo se mantienen inesperadamente a su nivel durante los próximos 18 meses.

Citigroup es otro banco que también tiene una tremenda cantidad de exposición. Citigroup acumula reservas para pérdidas crediticias en el espacio de energía por 300 millones de dólares. El banco dijo que la medida refleja su opinión de que “los precios del petróleo probablemente se mantendrán bajos por un período de tiempo más largo”. Si el petróleo se mantiene alrededor de 30 dólares por barril, Citi está preparando cerca de 600 millones para afrontar las pérdidas de créditos de energía en el primer semestre de 2016 . Citi dijo que esa cifra podría duplicarse hasta los 1.200 millones si el petróleo se redujera a 25 dólares por barril y se quedara en ese precio.

A ello debemos añadir que el levantamiento de las sanciones económicas a Irán, provocará la irrupción del petróleo iraní, procedente de sus vastas reservas petrolíferas, lo que hará caer aún más los precios, en un momento terrible para los mercados mundiales del petróleo, que ya se están ahogando en un exceso de oferta épico.

Sin embargo, de momento, estos grandes bancos están diciéndole al público que el daño puede ser contenido.

Pero eso es lo mismo que dijeron acerca de las hipotecas subprime en 2008…

Puede parecernos una buena noticia que la gasolina esté más barata, incluso que los grandes bancos sufran.

Pero que nadie se engañe, si los bancos pierden, nos lo harán pagar a nosotros, la gente de la calle, como ya se demostró en la última crisis.

Además, la bajada de los precios del petróleo deberían abaratar los combustibles, y con ello el precio de los transportes, que deberían revitalizarse.

Sin embargo, como indicamos en el artículo UNA SEÑAL ECONÓMICA MUY ALARMANTE, el Baltic Dry index, que refleja el intercambio físico de mercancias, está bajo mínimos, lo que indica que la economía mundial se está congelando.

Las cosas pues, parecen ir de mal en peor…

GRANDES BANCOS ATERRORIZADOS POR EL BAJO PRECIO DEL PETRÓLEO

Mucha gente está recibiendo con alegría las recientes bajadas de los precios del petróleo, aunque no se reflejen demasiado en los precios de la gasolina.

Sin embargo, lo que parece ser una buena noticia, puede ocultar un mal mucho mayor, tal y como indica un reciente artículo de Michael Snyder en su web The Economic Collapse.

Según Snyder, desde inicios de 2015, 42 compañías petroleras norteamericanas se han declarado en bancarrota, con la cosiguiente pérdida de 130.000 empleos.

El bajo precio del petróleo también ha llevado a que al menos el 50% de los bonos basura de energía estén en situación peligrosa.

Algunos de los grandes bancos tienen una enorme cantidad de exposición a préstamos realizados a la industria de la energía, y se están preparando para afrontar grandes pérdidas. Y como más tiempo se mantenga el precio del petróleo bajo, peor será la carnicería.

En los últimos 18 meses el precio del petróleo ha caído más de un 70%, algo que alegra a los consumidores, pero que es una mala noticia para los grandes bancos.

Sin embargo, lo que parece ser una buena noticia, puede ocultar un mal mucho mayor, tal y como indica un reciente artículo de Michael Snyder en su web The Economic Collapse.

Según Snyder, desde inicios de 2015, 42 compañías petroleras norteamericanas se han declarado en bancarrota, con la cosiguiente pérdida de 130.000 empleos.

El bajo precio del petróleo también ha llevado a que al menos el 50% de los bonos basura de energía estén en situación peligrosa.

Algunos de los grandes bancos tienen una enorme cantidad de exposición a préstamos realizados a la industria de la energía, y se están preparando para afrontar grandes pérdidas. Y como más tiempo se mantenga el precio del petróleo bajo, peor será la carnicería.

En los últimos 18 meses el precio del petróleo ha caído más de un 70%, algo que alegra a los consumidores, pero que es una mala noticia para los grandes bancos.

Durante los años de auge, los bancos dieron miles de millones y miles de millones de dólares en préstamos para financiar proyectos de perforación excesivamente caros en todo el mundo.

Ahora esas empresas están cayendo como moscas, y los grandes bancos podrían estar enfrentándose potencialmente a pérdidas absolutamente catastróficas.

Por ejemplo, Wells Fargo (WFC) ha realizado más de 17.000 millones de dólares en préstamos al sector del petróleo y el gas. El banco ha reservado 1.200 millones de dólares para cubrir las pérdidas a causa del “deterioro continuo dentro del sector de la energía”.

JPMorgan Chase (JPM) ha reservado 124 millones de dólares para cubrir pérdidas potenciales en sus préstamos de petróleo y gas. Advirtió que esa cifra podría aumentar a 750 millones si los precios del petróleo se mantienen inesperadamente a su nivel durante los próximos 18 meses.

Citigroup es otro banco que también tiene una tremenda cantidad de exposición. Citigroup acumula reservas para pérdidas crediticias en el espacio de energía por 300 millones de dólares. El banco dijo que la medida refleja su opinión de que “los precios del petróleo probablemente se mantendrán bajos por un período de tiempo más largo”. Si el petróleo se mantiene alrededor de 30 dólares por barril, Citi está preparando cerca de 600 millones para afrontar las pérdidas de créditos de energía en el primer semestre de 2016 . Citi dijo que esa cifra podría duplicarse hasta los 1.200 millones si el petróleo se redujera a 25 dólares por barril y se quedara en ese precio.

A ello debemos añadir que el levantamiento de las sanciones económicas a Irán, provocará la irrupción del petróleo iraní, procedente de sus vastas reservas petrolíferas, lo que hará caer aún más los precios, en un momento terrible para los mercados mundiales del petróleo, que ya se están ahogando en un exceso de oferta épico.

Sin embargo, de momento, estos grandes bancos están diciéndole al público que el daño puede ser contenido.

Pero eso es lo mismo que dijeron acerca de las hipotecas subprime en 2008…

Puede parecernos una buena noticia que la gasolina esté más barata, incluso que los grandes bancos sufran.

Pero que nadie se engañe, si los bancos pierden, nos lo harán pagar a nosotros, la gente de la calle, como ya se demostró en la última crisis.

Además, la bajada de los precios del petróleo deberían abaratar los combustibles, y con ello el precio de los transportes, que deberían revitalizarse.

Sin embargo, como indicamos en el artículo UNA SEÑAL ECONÓMICA MUY ALARMANTE, el Baltic Dry index, que refleja el intercambio físico de mercancias, está bajo mínimos, lo que indica que la economía mundial se está congelando.

Las cosas pues, parecen ir de mal en peor…

Above is the content the blog provided. If incomplete, read the original here.

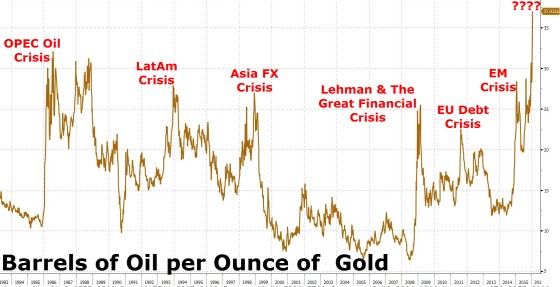

Como vemos, la proporción se disparó en la crisis del petróleo de la OPEP de la década de 1980, durante la crisis de la deuda latinoamericana, la crisi asiática de finales de los 90, así como en las últimas crisis a partir de 2008.

Sin embargo, cabe destacar que el número de barriles de petróleo que se pueden comprar con una sola onza de oro en estos momentos, nunca había sido tan grande.

Viendo lo disparada que está la proporción en estos momentos, Zerohedge se pregunta: ¿qué crisis está prediciendo esta proporción ahora?. ELMICROLECTOR

Fuente: http://www.zerohedge.com/news/2016-01-17/what-crisis-goldoil-ratio-predicting-time

OTRA SEÑAL ECONÓMICA QUE INDICA PROBLEMAS GRAVES A LA VISTA…

La reconocida web especializada en economía Zerohedge, acaba de publicar un gráfico revelador.

Según Zerohedge, durante los últimos 30 años, cuando la proporción entre el oro y el petróleo se dispara, de forma sistemática, acostumbra a ocurrir algo grave en la economía a nivel mundial.

El siguiente gráfico indica la cantidad de barriles de petróleo que se pueden comprar al precio de una onza de oro, dependiendo de la cotización del oro y el petróleo respectivas de cada momento.

Según Zerohedge, durante los últimos 30 años, cuando la proporción entre el oro y el petróleo se dispara, de forma sistemática, acostumbra a ocurrir algo grave en la economía a nivel mundial.

El siguiente gráfico indica la cantidad de barriles de petróleo que se pueden comprar al precio de una onza de oro, dependiendo de la cotización del oro y el petróleo respectivas de cada momento.

Como vemos, la proporción se disparó en la crisis del petróleo de la OPEP de la década de 1980, durante la crisis de la deuda latinoamericana, la crisi asiática de finales de los 90, así como en las últimas crisis a partir de 2008.

Sin embargo, cabe destacar que el número de barriles de petróleo que se pueden comprar con una sola onza de oro en estos momentos, nunca había sido tan grande.

Viendo lo disparada que está la proporción en estos momentos, Zerohedge se pregunta: ¿qué crisis está prediciendo esta proporción ahora?. ELMICROLECTOR

Fuente: http://www.zerohedge.com/news/2016-01-17/what-crisis-goldoil-ratio-predicting-time

Acciones, materias primas, y rendimientos de los bonos están colapsando

Enviado por Tyler Durden en 01/19/2016 23:01 -0500

Los rendimientos a 10 años del Tesoro están hundiendo por debajo de 2,00% (el más bajo en 3 meses), WTI crudo para el próximo mes (marzo) solo ha caído a un mango de $ 28, ylos futuros de Dow están ahora por más de 500 puntos de exuberantes máximos esperanza estímulo de esta mañana .. .

El crudo ha collaped nuevo por debajo de $ 29 ...

Las acciones están en caída libre ...

Y los bonos 30y se han disparado (rendimiento a 10 años por debajo de 2,00%)

Qué está mal con esta imagen?

Con todos los principales índices de acciones de Estados Unidos en la corrección post-tasa-caminata ...

Lunes negro, cambio Martes, Miércoles WTF !!

Una "tormenta perfecta Is Coming"

Deutsche Advierte Como bálticos cae a nuevo mínimo

Enviado por Tyler Durden en 01/05/2016

Siguiendo decepcionantes datos de PMI de China y un colapso en los EE.UU. ISM Manufacturing datos de las importaciones, el hecho de que El Baltic Dry Index se ha derrumbado a mínimos históricos frescos apenas será una sorpresa para muchos.

Sin embargo, como advierte Deutsche Bank, una "tormenta perfecta" se está gestando en la industria de carga seca a granel, como las mejoras de fin de año de las tasas no se materializaron, lo que indica un aumento inminente de las quiebras.

En 468, El Baltic Dry Index se encuentra ahora en un nuevo mínimo histórico ...

Y las importaciones de Estados Unidos de manufactura sugieren cosas están empeorando, no mejorando ...

Lo que nos lleva de Deutsche Bank para advertir de ... Una tormenta perfecta Brewing

La mejora en las tasas de carga seca a granel que esperábamos al cierre del ejercicio no se ha materializado. Y en base a las conversaciones que hemos tenido con varios contactos en la industria, creemos que un número de compañías de carga seca a granel están contemplando la venta de activos para aumentar la liquidez, menor quemadura de caja diario, y reducir los compromisos de capital. El exceso de "se vende" tonelaje tiene implicaciones negativas para el valor de los activos y de equidad. Más críticamente, puede conducir fácilmente a los incumplimientos en los convenios de préstamo a valor en muchas empresas de carga seca, acortando la pista efectivo y probable que requiere acciones dilutivas adicionales.Compañías de carga seca a granel suelen tener suficiente dinero en efectivo para el próximo 1 año o menos, pero la mayoría no están bien posicionados para otra pierna en el valor de los activosLa mayoría de las compañías de carga seca a granel enumerados públicamente ya han tomado medidas dolorosas para adaptarse al mercado- algunos han presentado la equidad Capítulo 11, otros han emitido con grandes descuentos, y la mayoría han tratado de retrasar / aplazar / cancelar entregas de nueva construcción.El colchón adicional, sin embargo, es probable que no lo suficiente si los valores de los activos toman otra pierna hacia abajo; especialmente teniendo en cuenta la mayoría de las empresas de carga seca a granel enumerados públicamente ya están cerca de los niveles máximos permisibles de LTV.La decisión de vender activos al unísono puede conducir a una espiral descendente, donde el descenso de los valores conduce a una necesidad inmediata de capital adicional para curar las infracciones LTV.

Fuente: Banco Deustche

POSDATA: Saquen discretamente sus dineros del banco...

en la próxima crisis harán lo que en Chipre... tirarán directamente

de los depósitos

No hay comentarios:

Publicar un comentario