Titulizaciones hipotecarias:

una brecha abierta contra la banca

Por Christian Martínez, Diego Sanz Paratcha

Es decir, que si los bancos venden un préstamo a terceros dejan de ser acreedores, pero por ley pueden seguir apareciendo como titular y administrador. Y además, los deudores no tienen “que ser informados en ningún momento”.

“Con las titulizaciones los bancos se quitan el riesgo de los préstamos hipotecarios y obtienen liquidez”

La titulización de hipotecas puede suponer una nueva vía para la defensa de los hogares endeudados.

La respuesta que recibió del Banco de España el abogado Óscar Viera, el 26 de marzo de 2015, no dejaba lugar a dudas… pero sí un gran misterio. En el tercer párrafo de la citada carta se puede leer: “De conformidad con la ley 19/1992 […] La titulización de un préstamo supone que la entidad que concedió el mismo deja de ser la acreedora del préstamo”.

¿Cómo? WTF! Lol… ¿Hemos entendido bien? ¿Que si el préstamo de tu hipoteca está “titulizado” el banco no puede reclamarte la deuda?

“La titulización de un préstamo supone que la entidad deja de ser la acreedora”.

Sí, hemos entendido bien. Si tu préstamo está titulizado la entidad financiera ya no puede pedirte que le pagues. Una grieta jurídica en toda regla cuyo peso exacto en el mercado hipotecario español se desconoce y que ya tiene a afectados, a algunos juristas y a la Plataforma de Afectados por la Hipoteca (PAH) ocupados para aprovecharla.

“Escribí al Banco de España para hacer unas consultas ya que yo también tengo una hipoteca y, por lo que había estudiado y averiguado, pensaba que el banco salía del crédito al titulizar y ahí apareció la respuesta de que el banco al titulizar deja de ser el acreedor hipotecario”, explica Viera a Diagonal.

Se puede alegar falta de legitimación activa, es decir, que el banco no es el verdadero acreedor del prestamo

¿Entonces, a quién le corresponde reclamar la deuda?

“Deberían ser los fondos los que a través del denominado sindicato de bonistas (los inversores) reclamaran la deuda. Con toda la dificultad que ello supone, pues se trata de inversores internacionales que no tienen una localización geográfica determinada”, explica a este periódico la abogada Alejandra Jacinto, de la comisión jurídica estatal de la PAH.

Pero antes, veamos dónde está el truco de la banca y volvamos a la carta del Banco de España. La carta dice: “La titulización de un préstamo supone que la entidad que lo concedió deja de ser la acreedora, aunque conserve por ley la titularidad registral y siga manteniendo, salvo pacto contrario, su administración.

Por otra parte, de la normativa aplicable de la titulización de prestamos no se desprende que los deudores tengan que ser informados en ningún momento”.

Es decir, que si los bancos venden un préstamo a terceros dejan de ser acreedores, pero por ley pueden seguir apareciendo como titular y administrador. Y además, los deudores no tienen “que ser informados en ningún momento”.

“Con las titulizaciones los bancos se quitan el riesgo de los préstamos hipotecarios y obtienen liquidez”

En casi todas las escrituras hipotecarias aparece la cláusula de cesión de crédito, con la que renuncias a saber si tu hipoteca ha sido titulizada.

En casi todas las escrituras hipotecarias aparece la cláusula de cesión de crédito, con la que renuncias a saber si tu hipoteca ha sido titulizada.

Y esto se firma ante notario. Alejandra Jacinto aclara que “la cláusula puede ser legal, lo que no es legal es incluir la coletilla de que el deudor renuncia a su derecho a que se le informe de esa cesión.

Es de primero de carrera… las renuncias de derechos son nulas”. Se trata del funcionamiento de los bancos y las antiguas cajas de ahorros, de tiempos de burbuja inmobiliaria, de la estafa hipotecaria, de los sistemas financieros internacionales.

Reinflando la burbuja

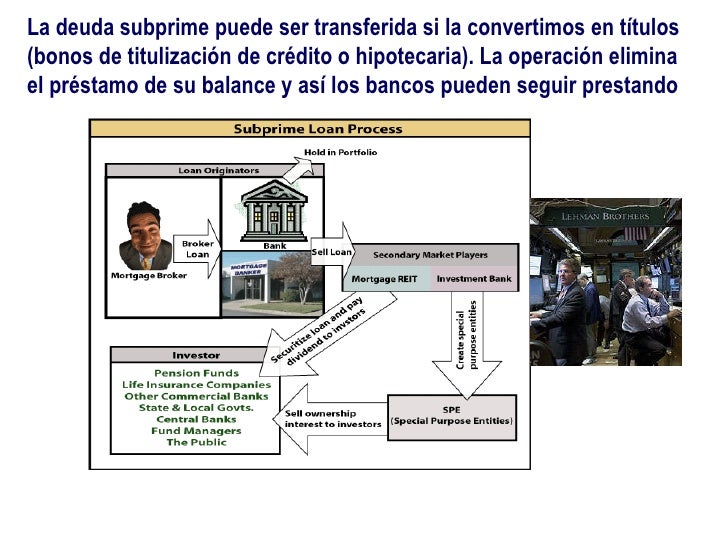

“Las titulizaciones son un mecanismo que comenzaron a utilizar las entidades financieras para sanear sus balances tras la concesión de miles de hipotecas tóxicas o subprime, es decir hipotecas que se concedieron a pesar de saber su alto riesgo de impago.

Es un mecanismo que consiste en “empaquetar miles de trocitos de hipotecas” y vendérselas a fondos de inversión internacionales a bajo precio, asumiendo estos el alto riesgo de impago”, explica Jacinto.

Precisamente, la crisis financiera, cuyos efectos todavía vivimos, se inició en EE UU en 2007 cuando empezaron a quebrar algunos de los bancos más expuestos a las subprime.

Un experto del sector consultado por este periódico lo explica de forma más técnica, pero igualmente esclarecedora: “Una titulización consiste en empaquetar los derechos de crédito que tiene una entidad (por ejemplo, préstamos hipotecarios) y transferirlos a un vehículo creado ad hoc para que éste emita bonos que son respaldados con los ingresos procedentes de los créditos hipotecarios.

Esto le permite al banco quitarse el riesgo de los préstamos hipotecarios y obtener la liquidez procedente de la emisión de bonos”. En 2015, la tasa de morosidad de la banca española descendió a su mínimo desde el rescate de 2012, unas cifras que no incluyen los préstamos traspasados al banco malo ni a los fondos.

El problema –o uno de los problemas– sería que, como los bancos saben que van a titulizar esos préstamos hipotecarios, tengan un incentivo mayor para dar préstamos hipotecarios de baja calidad, con el riesgo de impago que ello conlleva y con el riesgo de inflar una burbuja inmobiliaria si los préstamos son para construir o comprar viviendas.

“Si sabes que lo vas a empaquetar y vender, te preocupa menos que el préstamo esté bien dado”, advierte este experto.

En el Estado español, las financieras Credifimo y UCI (del Banco Santander) fueron las pioneras. Denunciadas por su trato especialmente vejatorio para los hogares endeudados, estas empresas comenzaron a ser más conocidas tras las declaraciones de Maribel Verdú contra los desahucios en la gala de los Goya en 2013, cuando la actriz española era precisamente el reclamo publicitario de las hipotecas milagrosas de UCI en una campaña multimedia. Hoy prácticamente todos los bancos titulizan.

“Es una práctica tan opaca, tan desconocida, que muy poca gente y muy pocos juristas han oído hablar de la titulización”, asegura al respecto el abogado del Centro de Asesoría y Estudios Sociales (CAES) Javier Rubio.

“Para el banco, el negocio ya no es tanto que le paguen la hipoteca como colocar hipotecas y constituir fondos. De tal manera que al banco ya le da un poco igual que le paguen o no la hipoteca”, opina.

Esto generó que en España en los últimos estadios de la burbuja inmobiliaria, de 2005 a 2008, se concediera un número indeterminado de hipotecas subprime, hipotecas basura por riesgo de impago.

“Se calcula que en torno a un 85% o 90% de las hipotecas se encuentran titulizadas, pero a día de hoy no hay datos oficiales”, asegura Jacinto.

Otros cálculos más conservadores de abogados, economistas y expertos financieros hablan de un 50% o 60% de las hipotecas titulizadas.

El Banco Central Europeo (BCE) ha admitido los fondos de titulización como garantía para conceder dinero a los bancos privados de cada país.

“Por lo tanto el BCE tendría que saber cuál es el volumen de esos fondos de titulización, cuál es su alcance, su calificación crediticia, es decir, cuanto valen esos fondos de titulización. Pero permanece en la sombra, opaco, un tabú en cierta manera”, asegura Javier Rubio, que concluye: “Si estás hipotecado, seguramente estás titulizado”.

La grieta jurídica

Javier Rubio, que también es miembro de la PAH en Madrid, ha conseguido que el juzgado de Arganda del Rey, una localidad del sureste madrileño, archivara una ejecución hipotecaria por falta de legitimación activa, es decir, que la entidad financiera no tenía legitimidad para exigir la deuda al estar titulizado el préstamo. Se trata de la entidad financiera Credifimo, “que ha titulizado más del 90% de sus préstamos”, destaca.

“Se calcula que en torno a un 85% o 90% de las hipotecas se encuentran titulizadas, pero a día de hoy no hay datos oficiales”

El juzgado tardó prácticamente dos años en decidir, y finalmente ha requerido a Credifimo que aporte toda la documentación de esa operación cuando se titulizó en el año 2006.

Y determinó que efectivamente no es dueño de la deuda, así que ha archivado la ejecución hipotecaria y ha condenado en costas a la entidad.

“Por así decirlo, la batalla de esta familia afectada ahora mismo está en una situación en que, aunque la deuda no ha desaparecido, Credifimo no puede cobrarla.

Y está por conocerse quién es el legítimo dueño de esa deuda y si podría venir en su caso a cobrarla”, explica Rubio.

La entidad Credifimo ha recurrido esta decisión y ahora tendrá que decidir la Audiencia Provincial. “Tenemos muchas esperanzas de que con esta línea consigamos ganar posiciones en la lucha contra las entidades financieras”.

Y alguien más podría estar siendo engañado, además de los hogares hipotecados.

Algunos incautos inversores pueden estar perdiendo mucho dinero, ya que, ¿cómo piensan recuperar los bonistas lo invertido en titulizaciones de hipotecas que, en un punto indeterminado del tiempo no se podrán pagar o ya han dejado de pagarse?

Si el BCE está dando por buenos estos traspasos como garantía, ¿qué consecuencias podría tener la quiebra de uno o varios fondos? “La película Big Short (La gran apuesta) es útil para ver cómo funcionó esto en EE UU”, recomienda el experto financiero. Alerta, spoiler: terminó con una crisis financiera sin precedentes desde el crack del 29.

Un vía larga y difícil

Por ahora habrá que centrarse en averiguar algo más urgente y no menos importante:¿cómo sé si mi hipoteca está titulizada? “Es muy difícil. Lo más práctico es que te lo dijera el propio banco. En ocasiones ha sucedido. Pero en la mayoría de las ocasiones el banco se niega o el director de la sucursal ni siquiera lo sabe.

Hay que hacer una investigación recopilando fondos de varias entidades y a través de algunos datos de tu préstamo deducirlo de un listado infinito, con centenares de hipotecas. Así que es un trabajo ingente el intentar encontrar tu hipoteca en un fondo, pero hay mucha gente que lo está encontrando así”, asegura Javier Rubio.

Viera coincide en que “es algo complejo porque está oculto, los bancos no tienen obligación por ley de inscribirlo en el registro de la propiedad ni en el mercantil. No queda más que buscar las escrituras de los distintos fondos hasta encontrarlo. Las escrituras de constitución de los fondos se deben mandar a la CNMV y la documentación se deposita en una empresa que se llama Iberclear.

La CNMV, ante la gran cantidad de consultas, emitió una circular el 20 de octubre de 2015, donde indicaba que es la entidad financiera que concedió el préstamo la que tiene que confirmar si este ha sido o no titulizado. Esta circular se convierte en una valiosa herramienta por si el banco ignora a los afectados.

“Digamos que la CNMV actualmente no es un organismo que proporcione por si misma la información, por eso desde la PAH nos toca autoorganizarnos y buscamos los métodos para ello. Estamos incluso elaborando un buscador que sea capaz de filtrar los datos que se encuentran depositados en las escrituras de constitución de los fondos de inversión en la CNMV”, explica Jacinto.

Curiosamente, hay una situación en la que el banco sí informa claramente de la nueva propiedad del inmueble. Cuando los hogares organizados por la PAH ocupan y solicitan el alquiler social, en la línea dela campaña de Obra Social de la plataforma, las entidades financieras suelen responder que el inmueble ya ha sido traspasado. A veces, a particulares, y en otras ocasiones, a empresas financieras.

Este tipo de situación puede repetirse también para los hogares hipotecados, y de hecho plantea ahora mismo un desafío a las PAH. E

n palabras del experto financiero consultado, “el deudor pierde capacidad de negociación para que le condonen la deuda o buscar algún tipo de reestructuración porque ya no estará negociando con el banco de toda la vida, sino con un titular de préstamos al que desconoce por completo”. Dicho en otras palabras: ¿cómo se presionaría a un fondo de pensiones noruego que ha comprado hipotecas españolas titulizadas?

Táctica y estrategia

Algunos defienden el objetivo de agarrarse a la casa y no reconocer la legitimidad del banco (ni la capacidad práctica de los pensionistas noruegos) para cobrar la hipoteca o para ejecutar el desahucio, y de hecho existe un debate al respecto entre afectados y dentro de la propia PAH.

La casuística es grande y Alejandra Jacinto explica que “aún se está en una fase de investigación por lo que tampoco puede decirse que esto vaya a solucionar el problema habitacional que tenemos en este país”.

Mientras se define o se matiza la estrategia, se incluye en los manuales de asesoría y bienvenida con los que trabaja la plataforma, la situación, también la macroeconómica, puede haber vuelto a cambiar.

“Hay que ser cautos y darse cuenta de que es una brecha en el sistema, y tenemos que aprovechar el momento. Pero eso no significa que la banca no vaya a encontrar mecanismos para continuar ganando dinero a costa de nuestros derechos, o vayamos a recuperar nuestras casas”.

Y concluye Alejandra Jacinto: “Estamos elaborando un kit de documentos para presentar ante los juzgados y las entidades financieras. Esperamos que sirva de munición para avanzar, sin olvidar que el objetivo último es garantizar el derecho a la vivienda”.

Actualizar la caja de herramientas antidesahucios

En la XVI asamblea estatal de la Plataforma de Afectados por la Hipoteca, que tuvo lugar a finales de enero en Sevilla, se aprobó, entre otras cuestiones, utilizar las titulizaciones como mecanismo de defensa ante las ejecuciones hipotecarias.

“Muy posiblemente en los próximos meses la PAH comenzará a hacer acciones y a poner encima de la mesa esta cuestión. Podríamos estar ante un fraude de gran tamaño”, asegura Javier Rubio, y concluye: “Animamos a todas las personas afectadas a que intenten averiguar si su hipoteca está titulizada, porque sabiendo esto van a contar con una herramienta más para defenderse frente al banco”.

La plataforma también prepara una actualización de su kit de documentos jurídicos.

IMAGEN DE PORTADA: Desahucio de la titulizadora Credifimo en el distrito madrileño de Puente de Vallecas, en diciembre de 2015. / ELISE FITTE-DUVAL

https://www.diagonalperiodico.net/global/29728-brecha-abierta-contra-la-banca.html

No hay comentarios:

Publicar un comentario