La deuda sí es el problema

“The debt ceiling compromise is like eating a Satan sandwich”.

Emanuel Cleaver

Leí ayer en Twitter una frase que se me ha quedado grabada, “el déficit asegura el crecimiento”. No menciono a la persona que la escribió porque lo hizo con seudónimo, pero claramente asumía con su afirmación que aumentar el déficit ayudaba a que la economía se recuperase, en vez de ver que la recuperación es mucho más lenta y frágil precisamente por el déficit, y el coste en impuestos de financiarlo.

La recuperación incipiente que llevamos comentando unos meses es evidente, pero tiene una amenaza clarísima. La complacencia en la acumulación de deuda solo porque baja el coste -la prima de riesgo-, que nos lleva a que podamos pasar mucho tiempo estancados en niveles de crecimiento pedestres.

El argumento a favor de olvidar el problema de deuda lo escuchamos cada día. Lo que importa es crecer.

Mientras se consiga salir de la recesión, y el coste de dicha deuda sea bajo, poco a poco se irá reduciendo el endeudamiento por la parte del denominador, el PIB. No nos preocupemos.

Solo tiene tres inconvenientes: el umbral de saturación, la deuda destructiva y el coste de la deuda.

- ¿Qué es el umbral de saturación? Lo hemos comentado varias veces. El punto a partir del cual una unidad adicional de deuda no genera PIB, sino que simplemente estanca aún más la economía. Umbral que sobrepasamos en 2006 y en la OCDE, entre 2005 y 2007.

- ¿Qué es deuda destructiva? Aquella generada por gasto corriente improductivo, que no produce ningún efecto positivo y perpetúa un sistema que confisca y fagocita la actividad económica a través de impuestos, detrayendo inversión y consumo. En nuestro caso, un gasto público que supera en casi 35.000 millones los niveles de ingresos del pico de burbuja. En la Unión Europea, un déficit estructural de casi el 4% del PIB.

- El coste de deuda. ¿Qué nos hace pensar que el coste de la deuda se va a mantener bajo eternamente? Ya hemos visto subir la rentabilidad del bono americano un 64% en lo que va de año y el alemán dispararse un 49%. Por supuesto, desde un nivel muy bajo. Como dice mi colega Matt, “cuando tu hijo cumple dos años no le felicitas por hacerse un 100% más viejo que el año anterior”. Pero la realidad es que el coste de la deuda no se puede mantener artificialmente bajo para siempre. Y ahí es donde se generan los shocks, ante la acumulación de deuda viva cuando el coste bajo es insostenible.

La deuda pública 'barata' no es una panacea.

De hecho 'barato' es un término erróneo donde los haya, puesto que asume que no existe coste de oportunidad privada de invertir o ahorrar.

Se llega a una situación perversa en la que un país como Japón, con una deuda de más del 200% del PIB, donde las necesidades de financiación del país superan el 60% del PIB en 2013, y que se financia a un ínfimo 0,7% a diez años, si se diera un aumento del coste de la deuda de 100 puntos básicos, pondría en peligro a toda la economía. La deuda pública japonesa, barata o cara, supera 24 veces a los ingresos fiscales del país.

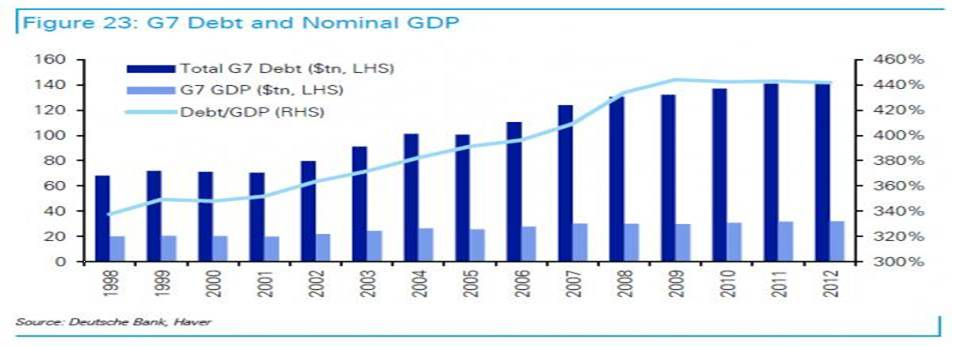

Sobre la saturación de deuda, Deutsche Bank mostraba el impacto de los últimos cinco años:

Los países del G7 han añadido casi 18 billones de dólares de deuda hasta un récord de 140 billones, con casi cinco billones de expansión del balance de sus bancos centrales para generar solamente un billón de dólares de PIB nominal.

Es decir, en cinco años, para generar un dólar de crecimiento se han "gastado" 18 dólares, un 30% de ellos de los bancos centrales. Todo ello manteniendo la deuda total consolidada del sistema en el 440% del PIB.

La 'inversión' en crecimiento que se supone que se consigue con los déficits astronómicos, deuda y expansión agresiva de los bancos centrales simplemente no da fruto.

Por supuesto, muchos dicen que la solución es seguir hasta que funcione.

Pero el sistema se hace cada vez más frágil y sujeto a vaivenes ante el más mínimo movimiento de los tipos de interés.

Estos crecimientos paupérrimos, además, ocurren en medio de un periodo de represión financiera feroz.

Devaluaciones y bajadas de tipos de interés desincentivan el ahorro, y empujan a endeudarse.

El dinero es "barato" y el ahorro es "ser tonto".

Pero a la vez

se suben los impuestos y baja la renta disponible.

Se empobrece a la población en cuatro flancos:

sus ahorros, la rentabilidad de los mismos,

sus ingresos y su capacidad de consumo.

Todo ello lleva a un sistema mucho más débil, porque los costes fijos -el gasto público- se multiplican en economías cíclicas, dejando muy poco margen de maniobra para los tiempos difíciles. Y entonces nos dicen que es un problema de ingresos, como si una administración pudiera manejarse esperando que vuelva la burbuja.

George Osborne, en Reino Unido, decía “un Gobierno que gasta 720.000 millones de libras anuales no puede llamarse un gobierno o un administrador, es inaceptable”.

Fíjense que no dice en un solo momento “es un problema de ingresos”.

Esos ingresos llegan por actividad económica, y si la reprimes a impuestos para financiar unos gastos inaceptables, esa actividad no termina de arrancar.

Hay más confianza en Europa, el Banco Central Europeo ayuda, la economía está poco a poco saliendo de la recesión…

Todo cierto.

Sin embargo las necesidades anuales de financiación de la economía están a máximos históricos, cerca de 70.000 millones de euros

Piensen en España, la deuda sobre PIB ya ha alcanzado el 92%, creciendo un 17,16% con respecto al mismo periodo de 2012.

Sin embargo, el Tesoro planea ahorrar unos 5.000 millones de euros sobre lo previsto. ¿A qué se debe ese milagro? A que el coste de dicha deuda ha bajado más de lo que han crecido las necesidades de financiación. Fenomenal.

Hay más confianza en Europa, el Banco Central Europeo ayuda, la economía está poco a poco saliendo de la recesión… Todo cierto.

Sin embargo las necesidades anuales de financiación de la economía están a máximos históricos, cerca de 70.000 millones de euros. Pongamos que fueran 30.000 millones si se consiguen los muy ambiciosos objetivos de largo plazo.

Aun así, dependemos de un entorno insostenible de tipos bajos eternos para que no vuelva a suponer un shock, como hace poco.

Pero imaginemos que la fiesta continúa y la japonización de nuestras economías europeas se profundiza.

Si hacemos como Japón, que se auto-coloca la enorme mayoría de su deuda, podemos conseguir el efecto de engañarnos a nosotros mismos y bajar artificialmente el coste de deuda a niveles inaceptables en condiciones normales (como el 0,7% japonés) ¡Hurra!

¿Qué ocurrirá? Que el incentivo perverso de aumentar los gastos, no reformar la economía y disparar la deuda hasta el 220% del PIB será demasiado goloso para no tomarlo. Y luego vienen los recortes igual.

Pero no, imaginemos que no importe porque esa deuda la estamos colocando en nuestros planes de pensiones, en nuestros fondos de inversión y además sostienen nuestras decenas de aeropuertos, carreteras, hospitales, campus vacíos y escuelas.

Es el contrato social, ¿verdad? El único contrato que firma uno que no ha nacido para pagarle sus privilegios a otro que hoy está vivo.

El problema es que ese contrato social se lleva por delante su renta disponible y sus ahorros en represión financiera y gastos públicos, que en la UE superan el 40% del producto interior bruto.

Los costes absolutos suben porque siempre es poco, y los unitarios además se disparan porque la población envejece y hay menos contribuyentes a esabolsa imaginaria. Por eso la economía se estanca. La deuda se acumula. Y un día, salta.

Para entonces, les habrán convencido de que la solución es una devaluación o una quita, que se lleva por delante sus ahorros, planes de pensiones y seguridad social (invertidos hasta el 80% en deuda soberana). Hace una semana y media ya vimos al gobierno de Polonia confiscar el 50% de las pensiones privadas para “que el estado pueda endeudarse más”.

En Estados Unidos, el revendo Emanuel Cleaver llamó a la reducción de gastos y aumentos de impuestos de la negociación del techo de deuda el"sándwich de Satán", porque entre las rebanadas de pan no hay nada.

El error del reverendo era pensar que el país puede permitirse eternamente un déficit de casi 800.000 millones de dólares, a pesar de estimular, crecer modestamente y crear cierto empleo.

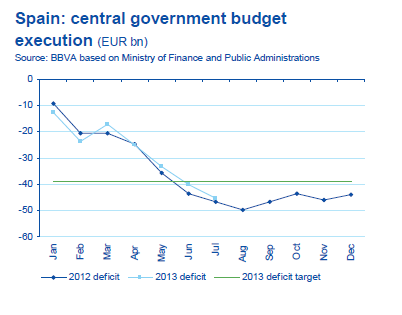

El error de España sería pensar que es momento de relajar los ajustes ya que empezamos a crecer. El propio BBVA,en un informe excelente (Spain: Straight Answers to Straight Questions), alerta sobre un retorno al crecimiento moderado y sujeto a riesgos muy importantes, sobre todo porque, aunque creo que Morgan Stanley y BBVA tienen razón en esperar crecimientos superiores a las previsiones del gobierno, un crecimiento del 0,6% del PIB con un aumento de la deuda del 6-7% es simplemente insostenible.

Ahora que se ve la luz al final del túnel es cuando no hay que parar los ajustes.

Es esencial atacar los gastos y prestar una atención extremada a esta acumulación de deuda, para evitar los shocks cuando la euforia se modere o desaparezca, que ocurre. No solo mirar al crecimiento, sino al balance, precisamente si lo que se busca es preservar ese “estado de bienestar”, que es cada vez más el bienestar del Estado.

Porque mientras dedicamos nuestros esfuerzos a justificar cada gasto inútil como "pequeño" y la deuda como "manejable", el sistema se hace más frágil.

Y la acumulación de riesgo acaba por explotar.

… Entonces le echarán la culpa a los mercados.

Rajoy endeuda a España para dos generaciones en 15 meses

El Banco de España certifica que la deuda pública alcanza el 92,2% del PIB, la mayor de la historia

A.R. | 13/09/2013

Justo un día después de que el Banco central Europeo (BCE) abroncara al gobierno español por su ‘pereza’ en la aplicación de reformas y abroncara a Bruselas por ser demasiado permisiva con el relajamiento español,

el Banco de España ha certificado en su boletín

que la deuda pública española ha alcanzado el 92,2%

del Producto Interior Bruto en el segundo trimestre del año.

Esto significa que

a 30 de junio pasado la deuda pública se comía

ya más del 92% de toda la riqueza que genera el país,

con lo que apenas queda un 8% para educación, sanidad,

servicios sociales, pensiones, infraestructuras, etcétera.

Y esto a su vez significa que durante décadas y décadas seguiremos endeudados.

Al menos dos generaciones

tendrán que pagar las deudas de ahora.

La deuda pública ha alcanzado el récord (negativo) de toda la serie histórica.

Rajoy endeuda a España en 15 meses...

... más que Zapatero en 8 años

Los datos son los datos, Rajoy lleva ya casi dos años gobernando y si el buen dato de la balanza exterior es cosa suya, tendrá que asumir que el de la deuda pública también. Al margen de interpretaciones conviene recordar algunas cifras:

1.- Al finalizar 2007, Gobierno Zapatero,

la deuda pública se situaba en el 36,3% del PIB,

una de las más bajas de Europa.

La deuda pública alemana, por ejemplo, se situaba en el 60% del PIB.

Ello se debió a que en los años de bonanza no solo se invirtió en infraestructuras o se triplicó el gasto social (becas, investigación, ayudas a la maternidad), sino que se destinó mucho ahorro a quitar deuda y así lo certificó tanto Eurostat como el Fondo Monetario Internacional.

2.- Relevo en el Gobierno:

cuando el PP gana las elecciones en noviembre de 2011

la deuda pública era del 70,4% del PIB.

El Gobierno Zapatero atravesó el inicio de la crisis a finales de 2008 y hasta finales de 2011 (tres años) con un recorte de 15.000 millones de euros y una moderada subida del IVA.

En cómputo global en 8 años de Gobierno Zapatero la deuda pública subió un 21, 7% del PIB y en 15 meses de Gobierno de Rajoy un 21,8% del PIB.

3.- ¿Cómo es posible que subiendo impuestos

y recortando gasto salvajemente se dispare la deuda?.

Esto es lo que tiene que explicar el Gobierno del PP,

porque en un año el Gobierno de Rajoy

aplicó dos recortes al presupuesto,

el primero de 8.000 millones de euros

y el segundo de 65.000 millones.

Pero además aprobó la mayor subida de impuestos de la democracia, los subió todos y creó siete impuestos nuevos más (energéticos) y sin embargo la deuda pública se ha disparado y está fuera de control.

Hay una explicación básica: con la economía en recesión no se generan ingresos para cubrir gastos y por eso el tesoro ha tenido que acudir a subastas para emitir más deuda.

Y encima en los telediarios de la 1 presumen de lo ‘bien’ que se venden las letras y bonos del Tesoro.

Supera el límite fijado por el Gobierno para todo el año

En el segundo trimestre de este año la deuda pública de España aumentó un 17,16% respecto al mismo periodo de 2012, con lo que ya ha superado el límite fijado por el propio Gobierno para todo el año que era de un 91,4% del PIB.

Pero además el Gobierno incumple con las previsiones que había enviado a Bruselas, por lo que los ministros deHacienda y economía -Montoro y de Guindos- están haciendo ay ingeniería fiscal para ver como aumentan los gastos vías impuestos porque aseguran que no habrá más recortes.

La mayor deuda, la del Gobierno central

Durante años el PP y su prensa afín se han empeñado en desacreditar al Estado autonómica acusando a las Comunidades de despilfarradoras.

Pues bien, los datos del Banco de España certifican que el mayor aumento de la deuda entre abril y junio de 2.013 es el de la Administración central del estado que acumula una deuda de 818.375 millones de euros, nada más y nada menos que un 20,31% más que hace un año.

Y el Gobierno de Rajoy presume de ahorrar.

En cuanto a las Comunidades Autónomas, la deuda ha alcanzado los 193.296 millones de euros, un 18,4% más que en el mismo período de 2012.

Como contrapartida, la deuda de las administraciones locales (ayuntamientos) ha bajado mil millones de euros y se quedó en 43.153 millones. La de la Seguridad Social es de 17.202 millones de euros, 33 millones más que hace un año.

elplural.com/

PORTADA

Sabías que un solo submarino nuclear bastaría para provocar un invierno nuclear y destruir el 90% de vida del planeta

ARMAK de ODELOT, 2013-09-13 18:31:45 PM

Una alcaldesa de EEUU contra WallSstreet: amenaza con expropiar viviendas a los bancos para evitar desahucios

ARMAK de ODELOT, 2013-09-13 18:29:16 PM

La Atlántida hallada: Esfinges y pirámides gigantes en el Triangulo de las Bermudas

ARMAK de ODELOT, 2013-09-13 08:42:16 AM

Mapa secreto de los 63 pueblos donde se experimentan nuevos cultivos transgénicos ¿Aparece tu pueblo en la lista?

ARMAK de ODELOT, 2013-09-13 08:41:09 AM

50 documentales que te harán recapacitar sobre el mundo + 25 PELÍCULAS PARA DESPERTAR CONCIENCIAS

ARMAK de ODELOT, 2013-09-13 08:39:33 AM

Semillas Privatizadas BANCOS de SEMILLA - BILL GATES - MONSANTO

ARMAK de ODELOT, 2013-09-13 07:58:33 AM

La crisis siria está rompiendo en USA los Tabúes que levantó el 11-S Ya se puede hablar de Atentados de Bandera Falsa

ARMAK de ODELOT, 2013-09-13 07:56:52 AM

¿Por qué las élites mundiales necesitan la guerra prefabricada de Siria? IMPRESCINDIBLE

ARMAK de ODELOT, 2013-09-13 07:54:42 AM

La Crisis Financiera No Ha Terminado, Lo Peor Está Por Venir

ARMAK de ODELOT, 2013-09-13 07:53:25 AM

CONFESIONES de un emigrante español " Desintegrándome en Alemania"

ARMAK de ODELOT, 2013-09-13 07:48:10 AM

Margallo "La Constitución española tiene dos artículos, y sólo dos, el resto es literatura"

ARMAK de ODELOT, 2013-09-13 07:47:12 AM

Las 10 casualidades que vinculan al PP con el narcotráfico + Denuncia de #ANONYMOUS

ARMAK de ODELOT, 2013-09-13 07:43:28 AM

Cáncer en lata: La impactante historia de cómo se hacen las “Pringles”

ARMAK de ODELOT, 2013-09-13 07:32:43 AM

Documental: La verdad detrás de Siria RECOMENDADO

ARMAK de ODELOT, 2013-09-13 07:20:15 AM

45 usos que quizás no sepas sobre los limones

ARMAK de ODELOT, 2013-09-13 07:19:10 AM

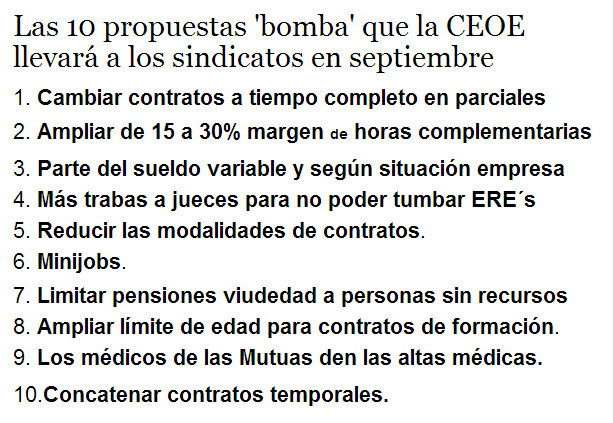

Las 10 propuestas 'bomba' que la CEOE llevará a los sindicatos

ARMAK de ODELOT, 2013-09-13 07:18:27 AM

Las falsas observaciones de Médicos Sin Fronteras en Siria

ARMAK de ODELOT, 2013-09-13 07:16:53 AM

Crea polémica BEST SELLER en ISRAEL "Cómo fué inventado el Pueblo Judío"

ARMAK de ODELOT, 2013-09-13 07:16:07 AM

Las 2 RAZONES de la Intervención en SIRIA

ARMAK de ODELOT, 2013-09-13 07:14:52 AM

Aparecen pirámides en la Antártida por derretimiento del hielo

ARMAK de ODELOT, 2013-09-13 07:13:47 AM

Una herramienta que permite crear conversaciones en torno a los contenidos

ARMAK de ODELOT, 2013-09-13 05:39:49 AM

Que Corra como la PÓLVORA - PRUEBAS CONCLUYENTES sobre los CHEMTRAILS

ARMAK de ODELOT, 2013-09-13 05:29:03 AM

Chipre. La troika se queda con las donaciones hechas a una niña enferma de cáncer .

ARMAK de ODELOT, 2013-09-13 05:05:30 AM

Los eurodiputados se burlan de España por Bárcenas y el ‘triunfo’ de crear 31 empleos

ARMAK de ODELOT, 2013-09-13 05:04:26 AM

El anuncio prohibido que pone nervioso a Coca-Cola y Pepsi

ARMAK de ODELOT, 2013-09-13 05:02:44 AM

¡¡¡¡¡¡¡ POR FIN !!!!!!!!! PÁSALO......... Asambleas del 15-M se unen al Frente Único de Izquierdas que impulsa IU

ARMAK de ODELOT, 2013-09-13 05:01:38 AM

Quimioterapia, ¡¡¡qué gran equivocación médica!!!

ARMAK de ODELOT, 2013-09-13 05:00:16 AM

Los Piratas abren un portal de descargas de libros de texto AHORRA y #QUEPAGUENELLOS

ARMAK de ODELOT, 2013-09-13 04:59:14 AM

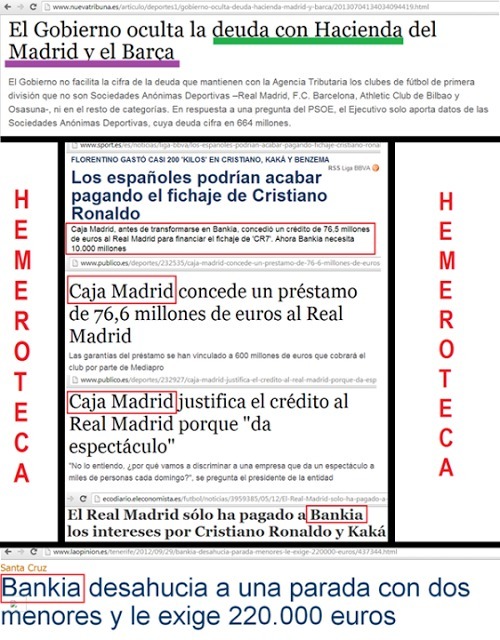

El Gobierno oculta la deuda con Hacienda del Madrid y el Barça

ARMAK de ODELOT, 2013-09-13 03:50:14 AM

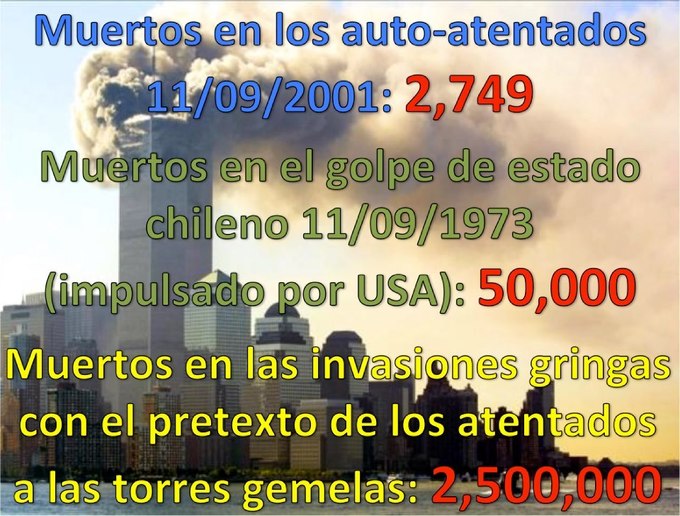

Salvador Allende, el ídolo derrocado

ARMAK de ODELOT, 2013-09-13 03:49:22 AM

50 documentales que te harán recapacitar sobre el mundo + 25 PELÍCULAS PARA DESPERTAR CONCIENCIAS

ARMAK de ODELOT, 2013-09-13 08:39:33 AM

Semillas Privatizadas BANCOS de SEMILLA - BILL GATES - MONSANTO

ARMAK de ODELOT, 2013-09-13 07:58:33 AM

La crisis siria está rompiendo en USA los Tabúes que levantó el 11-S Ya se puede hablar de Atentados de Bandera Falsa

ARMAK de ODELOT, 2013-09-13 07:56:52 AM

¿Por qué las élites mundiales necesitan la guerra prefabricada de Siria? IMPRESCINDIBLE

ARMAK de ODELOT, 2013-09-13 07:54:42 AM

La Crisis Financiera No Ha Terminado, Lo Peor Está Por Venir

ARMAK de ODELOT, 2013-09-13 07:53:25 AM

CONFESIONES de un emigrante español " Desintegrándome en Alemania"

ARMAK de ODELOT, 2013-09-13 07:48:10 AM

Margallo "La Constitución española tiene dos artículos, y sólo dos, el resto es literatura"

ARMAK de ODELOT, 2013-09-13 07:47:12 AM

Las 10 casualidades que vinculan al PP con el narcotráfico + Denuncia de #ANONYMOUS

ARMAK de ODELOT, 2013-09-13 07:43:28 AM

Documental: La verdad detrás de Siria RECOMENDADO

ARMAK de ODELOT, 2013-09-13 07:20:15 AM

45 usos que quizás no sepas sobre los limones

ARMAK de ODELOT, 2013-09-13 07:19:10 AM

Las 10 propuestas 'bomba' que la CEOE llevará a los sindicatos

ARMAK de ODELOT, 2013-09-13 07:18:27 AM

Las falsas observaciones de Médicos Sin Fronteras en Siria

ARMAK de ODELOT, 2013-09-13 07:16:53 AM

Crea polémica BEST SELLER en ISRAEL "Cómo fué inventado el Pueblo Judío"

ARMAK de ODELOT, 2013-09-13 07:16:07 AM

Las 2 RAZONES de la Intervención en SIRIA

ARMAK de ODELOT, 2013-09-13 07:14:52 AM

Aparecen pirámides en la Antártida por derretimiento del hielo

ARMAK de ODELOT, 2013-09-13 07:13:47 AM

-

OTRAS ENTRADAS

No hay comentarios:

Publicar un comentario